Het oude zzp-gevoel was een simpel ruilmodel

Dat gevoel was niet naïef of verkeerd. Het paste bij de context van toen en werkte zolang de randvoorwaarden meebewogen.

Lang voelde zzp’en overzichtelijk. Je ruilt tijd en expertise voor een tarief. De administratie volgt vanzelf. De belastingdruk is te voorspellen. En als het druk is, voelt dat als controle.

Dat ruilmodel werkte goed in een periode waarin zelfstandigheid vooral werd beoordeeld op intentie. Wie zichzelf ondernemer vond en zich zo gedroeg, werd ook zo behandeld. De fiscale regels sloten daarbij aan. Minder vaste lasten dan loondienst, een duidelijk ondernemersregime en relatief weinig discussie over de vorm.

In 2026 werkt dit model nog steeds, maar niet meer automatisch. Zelfstandigheid wordt minder gevoeld en meer getoetst. Niet alleen door de Belastingdienst, maar ook door opdrachtgevers, banken en verzekeraars. Het tarief moet daardoor méér dragen dan alleen de uren. Het moet ruimte bieden voor risico, onzekerheid en onderbouwing.

Juist door zelfstandig werken van toen naast dat van nu te leggen, wordt duidelijk waarom dit kantelpunt nu zo voelbaar is.

Winst voelt anders nu de fiscale onderlaag verandert

De zelfstandigenaftrek is in korte tijd veranderd van een substantiële steunpilaar naar een relatief klein bedrag. In combinatie met vaste belastingtarieven betekent dit dat dezelfde omzet en winst in 2026 netto minder opleveren dan in eerdere jaren.

Dat effect wordt vaak pas laat zichtbaar. Niet in de boekhouding, maar in de beleving. Een jaar dat inhoudelijk goed voelt, levert minder ruimte op dan verwacht. Niet omdat de cijfers onjuist zijn, maar omdat de fiscale onderlaag waarop jarenlang is gestuurd, structureel is veranderd.

Dit raakt niet alleen uitzonderlijk hoge winsten, maar juist ook de zogenoemde goede middenjaren: jaren waarin alles klopt, maar de financiële ruimte toch dunner aanvoelt dan vroeger.

Wat hier vaak door elkaar loopt, is winst en liquiditeit. Dat onderscheid bepaalt in 2026 steeds vaker of een jaar als ‘goed’ of ‘krap’ wordt ervaren. Winst zegt iets over resultaat, maar niet over hoeveel geld er daadwerkelijk beschikbaar is om keuzes te maken. Belastingen, privé-opnames en reserveringen drukken op dezelfde winst, waardoor het gevoel van ruimte sneller verdampt.

Daardoor ontstaat een nieuw spanningsveld. Tarieven die jarenlang logisch waren, blijken ineens krap. Extra uren maken voelt als de enige oplossing, terwijl het probleem niet in productiviteit zit, maar in de manier waarop winst wordt verdeeld over belasting, privé en toekomst.

Wie dit verder doorgrondt, ziet hoe het onderscheid tussen winst en ruimte door fiscale wijzigingen steeds bepalender is geworden.

Wanneer cijfers volgen, maar niet meer sturen

Veel zzp’ers hebben hun administratie goed op orde. De cijfers kloppen. De aangiftes zijn op tijd. Toch voelt het steeds vaker alsof beslissingen worden genomen vóórdat de cijfers iets zeggen.

Dat komt omdat de meeste administraties zijn ingericht op verantwoording, niet op sturing. Ze laten zien wat er is gebeurd, maar niet wat er aankomt. In een omgeving met afnemende fiscale ruimte en toenemende risico’s is dat steeds minder voldoende.

Keuzes over tarief, investeren, reserveren of samenwerken worden dan gemaakt op gevoel. De cijfers volgen achteraf en bevestigen hooguit dat het krapper of spannender is geworden.

Juist in 2026 maakt dat verschil. Wie pas bij de aangifte ziet hoeveel ruimte er werkelijk was, is te laat om bij te sturen. Niet omdat de administratie tekortschiet, maar omdat de informatie niet wordt gebruikt als richtinggevend instrument.

Daarmee verschuift de aandacht van meer vastleggen naar scherper kijken naar wat dezelfde cijfers zeggen.

Wanneer tijd nog steeds je belangrijkste product is

Er zijn alternatieven die dit patroon kunnen doorbreken, zonder dat meteen schaal, personeel of een ‘groter bedrijf’ nodig is. Niet als oplossing, maar als andere manier om naar waarde en beloning te kijken.

Veel zzp‑modellen leunen nog altijd op één kern: tijd ruilen voor geld. Dat werkt zolang inzet, energie en beschikbaarheid vanzelfsprekend zijn.

In 2026 schuurt dit model vaker. Niet alleen omdat het fysiek of mentaal begrenst, maar omdat steeds meer verplichtingen op dezelfde uren drukken. Verzekeren, pensioen, buffers en belasting moeten allemaal worden gefinancierd uit dezelfde inzet.

Daardoor ontstaat afhankelijkheid. Niet alleen van opdrachtgevers, maar van het eigen werkvermogen. Groei betekent vaak: meer werken of duurder worden. Uitval betekent: direct inkomensverlies.

Dat maakt het verdienmodel zelf een strategisch onderwerp. Niet iedereen hoeft te schalen of te veranderen. Maar wie uitsluitend leunt op tijd, merkt dat flexibiliteit en zekerheid steeds lastiger te combineren zijn.

Hier wordt zichtbaar waarom het verdienmodel zelf steeds vaker onderwerp van gesprek wordt.

Wanneer langdurig samenwerken onder druk komt te staan

Sinds de herstart van de handhaving op schijnzelfstandigheid kijken opdrachtgevers anders naar inhuur. Niet vanuit wantrouwen, maar vanuit risicobeheersing. De juridische en fiscale gevolgen van een verkeerde kwalificatie liggen primair bij hen.

Die verantwoordelijkheid vertaalt zich niet alleen in contracten, maar in gedrag. Opdrachtgevers stellen meer vragen vooraf. Ze willen weten hoe zelfstandig je werkt, hoe vervangbaarheid is geregeld en hoe de opdracht zich verhoudt tot hun eigen organisatie.

Juist langdurige samenwerking wordt daardoor gevoeliger. Wat jarenlang stabiliteit gaf, kan nu vragen oproepen. Vaste dagen, structurele aanwezigheid en inhoudelijke aansturing schuiven langzaam richting een profiel dat juridisch lastiger te verdedigen is.

Voor de zzp’er raakt dit direct aan strategie en positionering. Lang bij één opdrachtgever werken voelt veilig, maar vergroot tegelijkertijd de afhankelijkheid. Meer spreiding geeft juridische rust, maar vraagt om commerciële inspanning en onzekerheid.

Die afweging is niet nieuw. Maar zelfstandig werken is veranderd, en de is toetsing scherper geworden. Juist in de praktijk wordt hier duidelijk waar langdurige samenwerking schuurt.

Een BV lost geen verkeerde arbeidsrelatie op

De gedachte om over te stappen naar een BV ontstaat vaak op momenten van onzekerheid of groei, juist op het snijvlak van fiscale druk, langdurige samenwerking en toenemende onzekerheid. Alsof een andere rechtsvorm automatisch meer duidelijkheid of veiligheid biedt.

In de praktijk verandert een BV niets aan de feitelijke manier van werken. Als de samenwerking inhoudelijk kenmerken van loondienst heeft, blijft die kwalificatie bestaan. De vorm van de onderneming verandert dat niet.

Dat maakt de discussie ongemakkelijk, maar ook essentieel. De kernvraag ligt niet bij de rechtsvorm, maar bij de inrichting van het werk en de verdeling van risico’s.

Dat verklaart waarom een BV in sommige situaties rust brengt en in andere juist niets oplost.

Verzekeren voelt verplicht voordat het dat is

Verzekeren voelt in 2026 voor veel zzp’ers niet langer als een vrijblijvende keuze. Ook zonder formele verplichting wordt verzekerbaarheid steeds vaker gezien als onderdeel van professioneel ondernemerschap, door opdrachtgevers, financiers en ondernemers zelf.

Niet verzekeren is daarbij óók een keuze, zolang die bewust wordt gemaakt en past bij de draagkracht van de onderneming en het privé‑inkomen.

De kwetsbaarheid van één langdurige uitval wordt zichtbaarder naarmate het inkomen stijgt en de onderneming afhankelijker wordt van de persoon. Zeker bij zzp’ers die hun inkomen vrijwel volledig uit eigen inzet halen, is het risico geconcentreerd. Eén ongeluk, ziekte of langdurige uitval raakt direct zowel privé als onderneming.

In 2026 is een verplichte arbeidsongeschiktheidsverzekering voor zzp’ers nog geen feit, maar de richting is duidelijk en wordt steeds concreter. Het maatschappelijke en politieke uitgangspunt is dat zelfstandigen meer verantwoordelijkheid dragen voor hun eigen inkomenszekerheid. Die beweging zie je nu al terug in gesprekken met opdrachtgevers en in financieringsaanvragen.

De afweging rond verzekeren gaat daardoor zelden alleen over de premie. Het gaat over draagkracht. Over de vraag welk risico je zelf kunt en wilt dragen, en welk risico de onderneming simpelweg niet kan opvangen zonder structurele schade.

Veel zzp’ers lossen dit gedeeltelijk op met buffers. Dat werkt, zolang die buffers realistisch zijn in verhouding tot mogelijke uitval. Een buffer van enkele maanden voelt geruststellend, maar biedt weinig bescherming bij langdurige arbeidsongeschiktheid.

Verzekeren, reserveren en accepteren dat niet elk risico volledig af te dekken is, vormen in 2026 steeds vaker een samenhangend geheel. Niet als verplicht nummer, maar als onderdeel van hoe je je ondernemerschap duurzaam inricht.

De kern verschuift daarmee van wel of niet verzekeren naar de manier waarop inkomensrisico’s structureel worden gedragen.

Pensioen is geen bijzaak meer, maar onderdeel van je verdienmodel

Dit raakt direct je ruimte, je keuzes en je toekomst als zelfstandige.

Waar pensioen voor veel zzp’ers jarenlang iets was voor ‘later’, dwingt de huidige context tot een andere kijk. Minder fiscale voordelen, meer eigen risico en langere loopbanen maken pensioen onderdeel van het ondernemingsmodel zelf.

In loondienst is pensioen een automatische afslag. Als zelfstandige moet je die keuze zelf maken, én zelf financieren. Dat betekent dat pensioenopbouw direct concurreert met privé-opnames, buffers en investeringen. Juist daardoor blijft pensioen bij veel zzp’ers impliciet: niet omdat het onbelangrijk is, maar omdat het schuurt met de dagelijkse geldstroom.

De fiscale ruimte om pensioen op te bouwen is er nog steeds, maar vraagt meer regie dan voorheen. De oudedagsreserve (FOR) is voor nieuwe opbouw afgeschaft, maar bestaande FOR-standen mogen worden afgewikkeld. Dat vraagt om bewuste keuzes: afstorten, omzetten of laten staan tot staking.

Daarnaast is er de fiscale jaarruimte. Wie aantoonbaar te weinig pensioen opbouwt, mag jaarlijks een bedrag fiscaal aftrekbaar storten in een lijfrente of bankspaarproduct. Onbenutte ruimte uit eerdere jaren kan via de reserveringsruimte alsnog worden ingehaald. Daarmee is pensioenopbouw geen alles-of-niets-beslissing, maar iets dat meebeweegt met winst en levensfase.

In de praktijk zie je dat zzp’ers die pensioen los blijven zien van hun ondernemingsstructuur later vastlopen. Niet omdat ze te weinig verdienen, maar omdat geld steeds wordt beoordeeld op directe beschikbaarheid in plaats van op lange termijn functie.

Daar wordt zichtbaar hoe FOR, jaarruimte en pensioenopbouw onderdeel worden van de bredere financiële inrichting.

Subsidies en regelingen voelen versnipperd, maar raken wel je ruimte

Subsidies werken vrijwel altijd vooraf. Ze beïnvloeden keuzes vóórdat je investeert, niet als correctie achteraf.

Voor veel zelfstandigen voelt het subsidielandschap versnipperd en onoverzichtelijk. Regelingen wisselen, voorwaarden veranderen en de administratieve drempel lijkt hoog. Daardoor verdwijnen subsidies al snel uit beeld, zeker bij zzp’ers die hun focus vooral op omzet en opdrachten hebben liggen.

Toch spelen subsidies en fiscale regelingen ook in 2026 een duidelijke rol in de ruimte die je als ondernemer ervaart. Niet als structurele inkomstenbron, maar als manier om investeringen mogelijk te maken op momenten dat de kasstroom daar eigenlijk nog geen ruimte voor voelt.

Denk bijvoorbeeld aan innovatie, ontwikkeling of verduurzaming. Regelingen zoals de WBSO kunnen een deel van de ontwikkelkosten compenseren, maar alleen als je vooraf inzichtelijk maakt waar tijd en geld naartoe gaan. Dat vraagt geen extra ondernemerschap, maar wel een andere manier van kijken naar je uren en activiteiten.

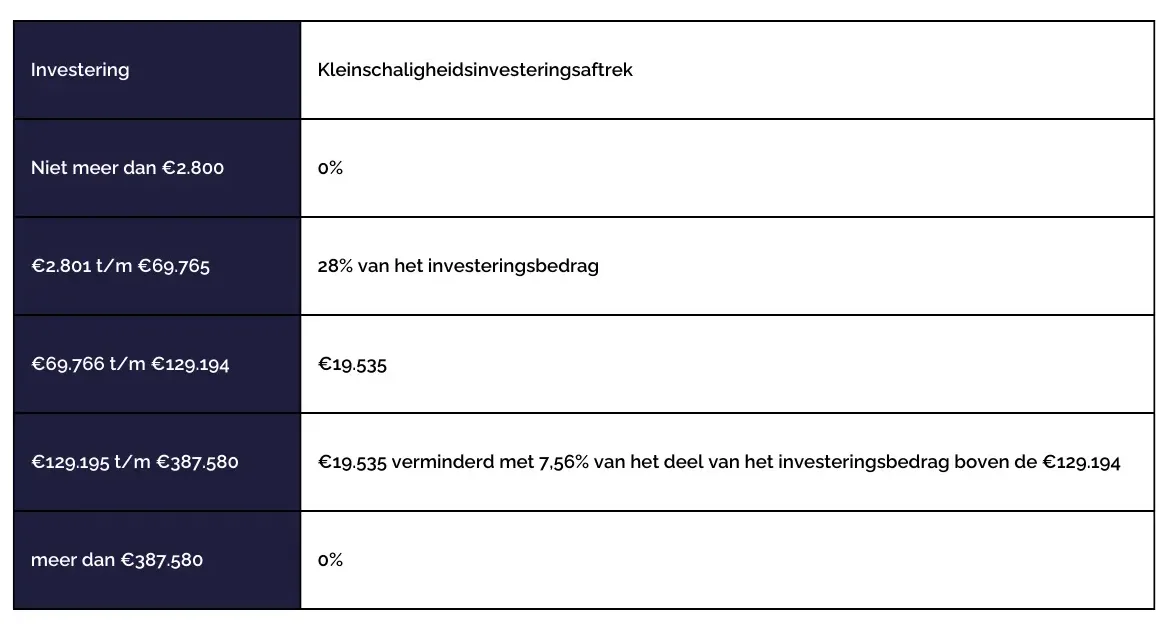

Ook investeringsaftrekken spelen hierin mee. Niet als bonus achteraf, maar als factor die bepaalt of een investering nú logisch is of beter kan wachten. Wie dat pas bij de aangifte bekijkt, mist vaak het strategische effect.

Het gevolg van subsidies structureel negeren is zelden dat je direct ‘geld laat liggen’. Vaker betekent het dat investeringen worden uitgesteld, kleiner worden uitgevoerd of helemaal niet plaatsvinden. En juist dat beïnvloedt groei, tariefontwikkeling en toekomstbestendigheid.

Dat laat zien waarom subsidies vooral vooraf richting geven en zelden achteraf iets repareren.

De kleineondernemersregeling is eenvoud, maar niet altijd voordelig

De kleineondernemersregeling (KOR) wordt vaak gekozen vanuit een begrijpelijke wens: rust en overzicht. Geen btw‑aangiftes, minder administratieve handelingen en het gevoel dat de onderneming eenvoudiger wordt.

In 2026 is die eenvoud echter zelden gratis. Wie deelneemt aan de KOR brengt geen btw meer in rekening, maar kan ook geen btw meer terugvragen. Dat lijkt overzichtelijk zolang investeringen beperkt blijven en de kostenstructuur stabiel is.

De spanning ontstaat op het moment dat de onderneming beweegt. Bij grotere investeringen, groei in omzet of een verandering in opdrachtgevers. Btw wordt dan ineens een kostenpost in plaats van een doorlopende post. Dat effect zie je niet direct in de winst, maar wel in liquiditeit en investeringsruimte.

Daar komt bij dat de KOR geen flexibele regeling is. De keuze werkt door over meerdere jaren. Dat betekent dat een beslissing die vandaag rust geeft, later kan knellen wanneer de onderneming sneller groeit dan verwacht of wanneer het model verandert.

Voor veel zzp’ers is de KOR daardoor geen puur administratieve keuze, maar een strategische. Niet de vraag of het mag, maar of het past bij waar de onderneming naartoe beweegt.

Het effect van de KOR wordt vooral zichtbaar wanneer je haar afzet tegen investeringen, btw‑positie en groeiplannen.

De BV-vraag gaat over structuur, niet over een snelle belastingwinst

De vraag of een BV fiscaal voordeliger is, wordt vaak als eerste gesteld. Zeker wanneer winst stijgt en het gevoel ontstaat dat er ‘te veel’ belasting wordt betaald. In 2026 is die vraag zelden los te zien van twee andere onderwerpen: de arbeidsrelatie en de functie van winst.

Een BV verandert niets aan de beoordeling van zelfstandigheid. Als de samenwerking inhoudelijk kenmerken van loondienst heeft, blijft die kwalificatie bestaan. De rechtsvorm biedt dan geen bescherming. De praktijk van werken weegt zwaarder dan de juridische jas.

Daarnaast verschuift in een BV de betekenis van winst. Winst is niet automatisch privé besteedbaar. Een deel wordt loon, een deel blijft in de onderneming. Dat vraagt om een andere manier van kijken naar geld: minder als inkomen, meer als bouwsteen.

Voor ondernemers die hun winst grotendeels nodig hebben voor privé-uitgaven voelt die structuur vaak beperkend. Voor ondernemers die ruimte willen opbouwen, risico’s willen scheiden of investeren in groei, kan juist rust ontstaan.

De BV is daarmee geen fiscale truc, maar een bewuste structuurkeuze. Ze dwingt tot nadenken over waar geld voor dient, hoe risico’s worden gedragen en hoe toekomstgericht de onderneming is ingericht.

Het verschil zit daarmee minder in belastingpercentages en meer in de functie die geld vervult binnen de onderneming.

Een zzp-profiel maakt zichtbaar waar het schuurt

Dit is één veelvoorkomend profiel. Niet dé zzp’er, maar een praktijkvoorbeeld dat laat zien waar spanningen samenkomen.

Stel je een zelfstandige voor die al jaren goed draait. Geen starter, geen twijfelaar. Iemand met ervaring, vaste opdrachtgevers en een duidelijk vak. Deze zzp’er werkt projectmatig, maar vaak langdurig bij dezelfde organisaties. De omzet is stabiel. De administratie op orde. Er is geen gevoel van chaos, maar ook geen gevoel van ruimte.

De cijfers in 2026 zien er ongeveer zo uit:

– omzet rond de €140.000 – zakelijke kosten van ongeveer €25.000 – winst vóór belasting van ongeveer €115.000

Op papier is dit een gezond profiel. De ondernemer voldoet aan het urencriterium, heeft geen schulden en ziet zijn winst jaar op jaar stijgen.

Toch ontstaat hier frictie.

De zelfstandigenaftrek is inmiddels beperkt. Daardoor levert deze winst netto minder op dan enkele jaren geleden. Dat verschil voelt niet als een correctie, maar als een tegenvaller, juist omdat het werk en de inzet gelijk zijn gebleven.

Tegelijk is deze zzp’er voor het grootste deel van zijn inkomen afhankelijk van één of twee opdrachtgevers. Dat was jarenlang geen probleem. Het zorgde voor continuïteit en rust. In 2026 wordt diezelfde continuïteit ineens een aandachtspunt in gesprekken over zelfstandigheid en risico.

Pensioenopbouw gebeurt ad hoc. Er wordt wel eens ingelegd, maar alleen in goede jaren. Niet structureel. Verzekeren tegen arbeidsongeschiktheid is overwogen, maar steeds vooruitgeschoven. Niet uit onwil, maar omdat het lastig voelt om vaste lasten toe te voegen zolang alles leunt op persoonlijke inzet.

De kleineondernemersregeling is niet van toepassing, omdat de omzet daar ruim boven ligt. Btw-afdracht is routine geworden, maar bij grotere investeringen wordt steeds vaker gerekend: nu investeren betekent minder liquiditeit, later investeren voelt veiliger.

En dan komt de vraag op tafel of een BV ‘niet handiger’ zou zijn.

Niet omdat er een concreet probleem is, maar omdat meerdere spanningen samenkomen: winst voelt minder vrij besteedbaar, de afhankelijkheid van opdrachtgevers wordt kwetsbaarder en de toekomst vraagt om meer structuur dan het huidige model vanzelf biedt.

In dit profiel zit niets uitzonderlijks. Geen fouten. Geen verkeerde keuzes.

Het laat vooral zien waar zzp’en in 2026 vaak schuurt: niet in de cijfers zelf, maar in de aannames die jarenlang logisch waren en dat nu niet meer automatisch zijn.

Waarom juist goed georganiseerde ondernemers vastlopen

Veel zzp’ers zijn beter geworden in omzet maken dan in financiële architectuur. Ze sturen op resultaat, maar niet op ruimte. Dat is niet gek. In een goed lopende praktijk is er altijd iets urgenter dan ‘later’ organiseren.

Dan ontstaan zinnen als: ik verdien goed, maar ik voel geen vrijheid. Of: ik werk zelfstandig, maar ik ben afhankelijker dan ooit. Niet omdat het slecht gaat, maar omdat het model te veel leunt op één persoon en één ritme.

Wanneer het weer klopt

Zzp’en in 2026 vraagt geen andere ambitie, maar een andere blik. Niet automatisch blijven doen wat ooit logisch was, maar bewust kijken naar hoe werk, risico en geld zich tot elkaar verhouden.

Soms betekent dat: scherper kiezen in opdrachten en looptijd. Soms: een tarief dat niet alleen je uren, maar ook je risico’s en toekomst financiert. Soms: meer structuur rond buffers, verzekeren en pensioen. En soms: een rechtsvorm die past bij wat je aan het bouwen bent.

Dan worden cijfers weer wat ze moeten zijn: geen oordeel achteraf, maar richting voor vooruit.

En soms betekent dat ook dat je niets hoeft te veranderen. Zolang de keuzes die je maakt bewust zijn en passen bij waar je naartoe wilt.

Bron: Belastingdienst – Kleinschaligheidsinvesteringsaftrek 2024

Bron: Belastingdienst – Kleinschaligheidsinvesteringsaftrek 2024