Oftewel: waarom winst niets zegt als je geen cash hebt.

Veel ondernemers denken dat winst de ultieme graadmeter is voor succes. Maar als er geen geld op je rekening staat, kun je die winst niet gebruiken om rekeningen te betalen, investeringen te doen of simpelweg adem te halen. In dit artikel leggen we uit hoe het kan dat je winst maakt, maar tóch in de problemen komt. We duiken in de oorzaken van cashflowproblemen, de risico’s van ongecontroleerde groei, het gevaar van financieel uitstelgedrag én hoe je met de juiste inzichten weer grip krijgt op je cijfers. Want ondernemen zonder cashflow is als rijden zonder brandstof. En dat gaat niet lang goed.

Inhoud

Winst zegt niks zonder cash

Het klinkt als vloeken in de boekhoudkerk, maar hier komt het: winst is een illusie als je geen geld op de bank hebt. In de boekhouding kun je winst maken door bijvoorbeeld omzet te boeken waarvoor de klant nog moet betalen. Dat bedrag staat dan vrolijk op papier, maar je kunt er je rekeningen niet van betalen.

Het is alsof je een prachtig restaurant runt met volle tafels en lovende recensies, maar ondertussen geen geld hebt om je leveranciers te betalen. Het lijkt alsof je succes hebt, maar achter de schermen wankelt het hele systeem. Winst zonder cashflow is dat soort schijnsucces: indrukwekkend aan de buitenkant, maar fragiel van binnen.

Een schrijnend voorbeeld? Stel je een ondernemer voor die aan de buitenkant alles voor elkaar lijkt te hebben: een goedlopend bedrijf, tevreden klanten, een jaarrekening die 180.000 euro winst laat zien. Maar achter die façade wachten financiële valkuilen. Zijn klanten betaalden structureel te laat, hij had grote uitgaven al voorgeschoten en toen kwam de btw-aanslag als een onverwachte storm binnen. Het eindigde met een lening om de winstbelasting te betalen. Winst op papier, maar geen euro beschikbaar. Een klassiek geval van cashflowproblemen dat je vaker ziet dan je denkt.

Cashflowproblemen door groei

Groei klinkt als het ultieme doel – meer klanten, meer omzet, meer bereik. Maar groei vraagt ook om vooruitdenken. In elke groeifase verandert je bedrijf: de kosten lopen op, processen worden complexer en je moet vaak investeren voordat de opbrengsten binnenkomen. Denk aan extra personeel, voorraad of systemen. Ondertussen moet je btw afdragen vóór je zelf betaald krijgt en draag je meer risico’s, ook bij kleine fouten. Zonder strak financieel stuur kan groei dan ineens een bedreiging worden in plaats van een kans.

Wat veel ondernemers niet beseffen: elke groeifase brengt z’n eigen uitdagingen mee. In de opstartfase gaat het vaak mis met onderkapitalisatie, in de groeifase met cashflowproblemen en in de schaalfase met beheersbaarheid. Herken je dat? We hebben de verschillende groeifasen met hun valkuilen overzichtelijk op een rij gezet in dit artikel: Zo groeit een bedrijf succesvol.

Zeker in het mkb zie je het vaak: een bedrijf groeit uit z’n jasje, maar de liquiditeit blijft achter. De voorraad slokt het werkkapitaal op, de klanten betalen traag en de kosten rijzen de pan uit. En dan komt die ene klant die failliet gaat. Boem. Einde verhaal. Typische cashflowproblemen die je liever voorkomt – en die met het juiste inzicht en goede begeleiding vaak ook vóóraf te signaleren zijn.

Cashflowproblemen door uitstelgedrag

Even wachten met het betalen van de btw. Nog een maandje de huur opschuiven. Een tijdelijke lening hier, een extra leverancierskrediet daar. Het zijn keuzes die veel ondernemers herkennen om de dagelijkse druk tijdelijk te verlichten. En soms is dat ook gewoon een slimme zet. Maar als dit soort oplossingen steeds vaker nodig zijn, sluipt er ongemerkt een risico in.

Wat je vandaag voor je uitschuift, kan zich morgen opstapelen – vaak net op het moment dat je ruimte nodig hebt. Zo ontstaat er langzaam maar zeker een situatie waarin je de controle verliest. Je probeert alle ballen in de lucht te houden, maar ondertussen raakt je buffer op en sluipt de onrust erin. Financieel uitstelgedrag hoeft op zichzelf geen ramp te zijn, zolang je het maar in de gaten houdt én er bewust mee omgaat.

Bij CijferAdvies helpen we ondernemers niet alleen met de cijfers, maar juist ook met de interpretatie ervan. Zodat je op tijd ziet waar je staat – en waar je naartoe moet. Want keuzes maak je liever op basis van inzicht dan onder druk.

Jouw administratie als waarschuwingssysteem

De meeste ondernemers zien hun administratie als een verplicht nummertje. Maar wie slim is, gebruikt het als dashboard. Niet om terug te kijken, maar om vooruit te sturen. Hoeveel moet er volgende maand uit? Wat komt er binnen? Hoe zit het met openstaande facturen, verplichtingen of kansen?

Een actuele liquiditeitsprognose is geen luxe, maar een belangrijk strategisch middel. Zeker als je werkt met meerdere opdrachtgevers, langlopende projecten of seizoensinvloeden. Cashflow inzicht is de basis waarop je beslissingen bouwt. Bij CijferAdvies zien we dat administratiekantoren zich steeds vaker moeten opstellen als financiële huisarts. Dat betekent dat we verder kijken dan alleen cijfers invoeren of rapportages maken. We letten op signalen, denken mee met de ondernemer en vertalen cijfers naar concrete acties. Die rol nemen we serieus: we bouwen ons advies, onze begeleiding en onze andere diensten op die basis. Want pas als je de ondernemer én het verhaal achter de cijfers begrijpt, kun je écht helpen om financieel gezond te groeien.

Daarom staan we niet tegenover, maar naast de ondernemer. Onze maand- of kwartaalgesprekken zijn geen momentopnames, maar terugkerende meetpunten. Daarin bespreken we niet alleen de cijfers, maar ook de plannen, twijfels en kansen. Vanuit dat gesprek bouwen we verder – met advies dat werkt, omdat het past bij jouw praktijk.

Cashflowproblemen tijdig herkennen

Veel ondernemers zoeken pas hulp als ze al in de problemen zitten. En dat is begrijpelijk: je houdt lang vol, probeert alles zelf op te lossen, en denkt dat het wel goedkomt. Maar juist het op tijd herkennen van signalen kan veel onrust en schade voorkomen. Je hoeft geen financieel expert te zijn om aan de bel te trekken – je moet vooral durven kijken naar wat er speelt.

Bij CijferAdvies zien we het als onze missie om samen met jou die signalen te duiden. En om grip te houden op je cashflow voordat het een probleem wordt. Want ondernemen is topsport, en dan wil je geen coach die alleen de stopwatch bedient. Je wil iemand die meedenkt, signaleert en adviseert – zeker als het om je cashflow gaat.

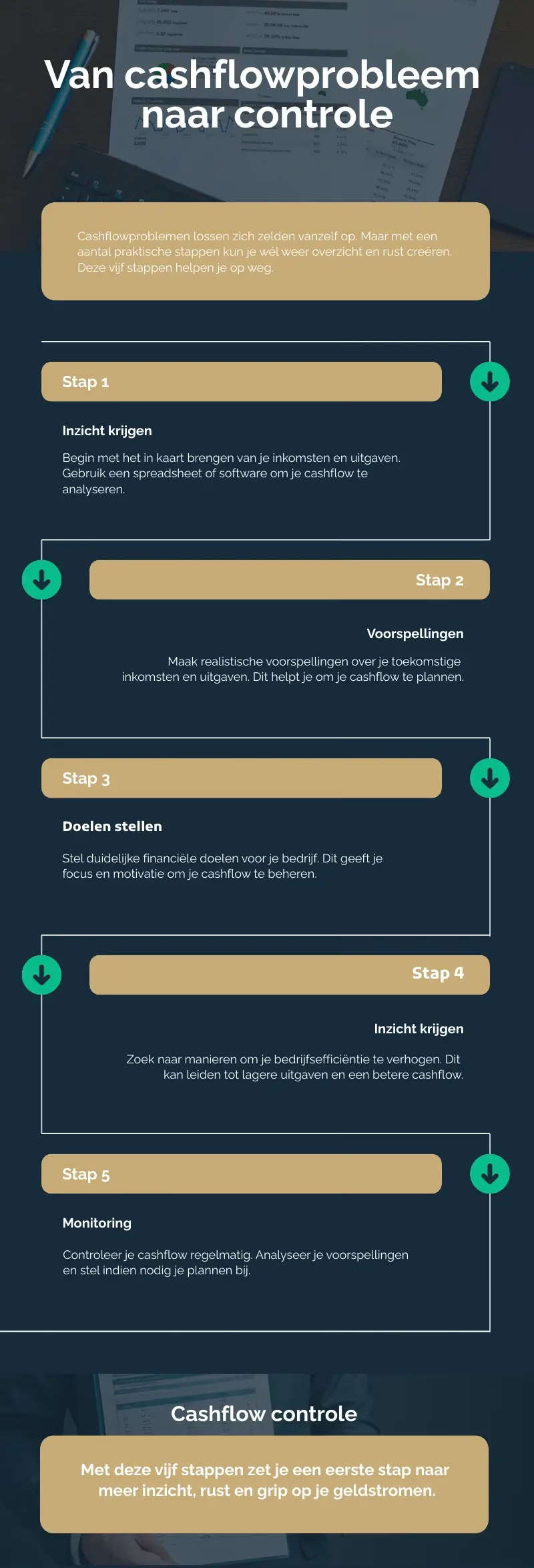

Door je cashflow regelmatig te analyseren, kun je niet alleen problemen voorkomen – je kunt ook kansen sneller oppakken. Denk aan het op tijd aannemen van personeel, investeren in voorraad of onderhandelen met leveranciers. Het draait niet alleen om overleven, maar juist om groeien met rust in je hoofd én ruimte op je rekening. Door deze vijf stappen toe te passen, werk je stap voor stap aan meer inzicht, betere beslissingen en een gezondere financiële basis voor je bedrijf.

Hoe krijg je dat inzicht terug?

Een praktisch begin is een eenvoudige cashflowplanning, waarin je voor de komende drie maanden opschrijft:

- wat je verwacht te ontvangen,

- welke vaste lasten er zijn,

- en welke uitgaven je moet of wilt doen.

Daarnaast helpt het om elk kwartaal een zogenoemde ‘geldbespreking’ te doen met je adviseur: hoe zit je erbij, waar wringt het, en wat staat eraan te komen? Dat doen we bij CijferAdvies standaard in onze kwartaalgesprekken. Zo krijg je structuur, ritme én overzicht. En weet je waar je staat – vóórdat het spannend wordt.

Cashflow is je zuurstof

Je hoeft geen cijferspecialist te zijn om te snappen dat cashflow de zuurstof van je bedrijf is. Zonder zuurstof houdt het op. Dus: kijk verder dan winst. Kijk naar je liquiditeit. Naar je buffers. Naar je risico’s.

En als je dat lastig vindt? Bel ons. Bij CijferAdvies kijken we niet alleen terug, maar vooral vooruit. Want bij cijfers hoort advies – en dat kan je bedrijf redden.